Ciclo econômico

O conceito do ciclo econômico refere-se às flutuações da atividade econômica no curto prazo. O ciclo envolve uma alternância de períodos de crescimento relativamente rápido do produto (recuperação e prosperidade), com períodos de relativa estagnação ou declínio (contração ou recessão).

Os ciclos econômicos são caracterizados por um movimento de um grande número de atividades econômicas e não somente pelo movimento de uma única variável, tal como o PIB real. Embora essas flutuações sejam geralmente medidas em termos de variação do Produto Nacional (PIB ou PNB). Schumpeter em 1939, definiu-se quatro fases para um ciclo econômico:

Embora os ciclos econômicos se repitam, e caracterizados por períodos de expansão e contração da atividade econômica, não necessariamente periódicos. Por sua vez, são um fenômeno que ocorrem em economias de mercado.

Classificação por duração[editar | editar código-fonte]

- Curto prazo: 3 – 4 anos [40 meses] – Ciclos de Kitchin.

- Evidências para os EUA

- Identificou um ciclo de estoques de 3 a 5 anos.

- Ciclos de Juglar: 7 – 10 anos

- duração entre os vales de 7 a 10 anos;

- era um padrão associado ao RU no século XIX;

- evidências para o Reino Unido;

- Ciclos de Kuznets: 15-20 anos

- é conhecido também como ciclo de construção e transporte.

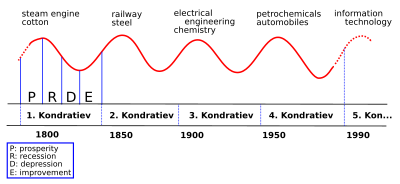

- Ciclos de Kondratiev – duração de 50 anos

- relacionados a mudanças tecnológicas;

- a duração e o tempo de maturação dos equipamentos de capital é que explicariam a duração dos ciclos econômicos.

- os investimentos vêem em ondas;

- Kondratiev buscou computar os ciclos de longo prazo, destacando suas características cíclicas.

- Ciclos de Sartore - duração acima de 50 anos - relacionados a mudanças estruturais condicionadas a produtividade do capital humano.

Explicações propostas[editar | editar código-fonte]

A explicação dos ciclos econômicos é uma das principais atividades da macroeconomia, porém, há uma grande variedade de explicações propostas

Exógena x endógena[editar | editar código-fonte]

Na economia, tem-se debatido se as flutuações de um ciclo econômico são ou não atribuíveis a causas externas (exógenas) ou causas internas (endógenas). No primeiro caso, os choques são estocástico; no segundo caso, os choques são deterministicamente caóticos e integrados no sistema econômico[1]. A escola clássica defende causas exógenas e a escola keynesiana defende causas endógenas. Estas também podem ser amplamente classificadas como explicações do "lado da oferta" e do "lado da procura": as explicações do lado da oferta podem ser denominadas, seguindo a lei de Say, como o argumento de que "a oferta cria a sua própria procura", enquanto as explicações do lado da procura argumentam que a procura efetiva pode ficar aquém da oferta, provocando uma recessão ou depressão.

Este debate tem consequências políticas importantes: os proponentes de causas exógenas de crises, como os neoclássicos, defendem em grande parte uma política ou regulamentação governamental mínima (laissez-faire), uma vez que na ausência destes choques externos, o mercado funciona, enquanto os proponentes de causas endógenas de crises, como os keynesianos, em grande parte defendem políticas e regulamentações governamentais mais amplas, pois na ausência de regulamentação, o mercado passará de crise em crise. Esta divisão não é absoluta – alguns clássicos (incluindo Say) defenderam a política governamental para mitigar os danos dos ciclos econômicos, apesar de acreditarem em causas externas, enquanto os economistas da Escola Austríaca argumentam contra o envolvimento do governo como apenas agravando as crises, apesar de acreditarem em causas internas.

A visão do ciclo econômico como causado exogenamente data da lei de Say, e muito debate sobre a endogeneidade ou exogeneidade das causas do ciclo econômico é enquadrado em termos de refutar ou apoiar a lei de Say; isso também é conhecido como debate sobre o “excesso geral” (oferta em relação à demanda).

Até à revolução keynesiana na economia dominante, na sequência da Grande Depressão, as explicações clássicas e neoclássicas (causas exógenas) eram a explicação dominante dos ciclos econômicos; após a revolução keynesiana, a macroeconomia neoclássica foi amplamente rejeitada. Houve algum ressurgimento de abordagens neoclássicas na forma da teoria do ciclo econômico real (RBC). O debate entre keynesianos e defensores neoclássicos foi reavivado após a recessão de 2007.

Os principais economistas que trabalham na tradição neoclássica, em oposição à tradição keynesiana, geralmente consideram que os desvios do funcionamento harmónico da economia de mercado se devem a influências exógenas, tais como o Estado ou as suas regulamentações, sindicatos, monopólios empresariais ou choques. devido à tecnologia ou causas naturais.

Contrariamente, na tradição heterodoxa de Jean Charles Léonard de Sismondi, Clément Juglar e Marx, as recorrentes subidas e descidas do sistema de mercado são uma característica endógena do mesmo.[2]

A escola do subconsumismo do século XIX também postulou causas endógenas para o ciclo econômicos, nomeadamente o paradoxo da parcimónia, e hoje esta escola anteriormente heterodoxa entrou na corrente principal na forma da economia keynesiana através da revolução keynesiana.

Economia Mainstream[editar | editar código-fonte]

A economia mainstream vê os ciclos de negócios essencialmente como "a soma aleatória de causas aleatórias". Em 1927, Eugen Slutzky observou que a soma de números aleatórios, como os últimos dígitos da lotaria estatal russa, poderia gerar padrões semelhantes aos que vemos nos ciclos económicos, uma observação que desde então tem sido repetida muitas vezes. Isto fez com que os economistas deixassem de ver os ciclos econômico como um ciclo que precisava de ser explicado e, em vez disso, encarassem a sua natureza aparentemente cíclica como um artefacto metodológico. Isto significa que o que parecem ser fenómenos cíclicos pode, na verdade, ser explicado apenas como eventos aleatórios que são inseridos num modelo linear simples. Assim, os ciclos econômico são essencialmente choques aleatórios que se alteram ao longo do tempo. Os economistas tradicionais construíram modelos de ciclos econômico baseados na ideia de que são causados por choques aleatórios.[3][4][5] Devido a esta aleatoriedade inerente, as recessões podem, por vezes, demorar décadas a ocorrer; por exemplo, a Austrália não sofreu qualquer recessão entre 1991 e 2020.[6]

Embora os economistas tenham tido dificuldade em prever recessões ou determinar a sua provável gravidade, a investigação indica que expansões mais longas não fazem com que as recessões seguintes sejam mais graves.[7]

Economia Keynesiana[editar | editar código-fonte]

De acordo com a economia keynesiana, as flutuações na demanda agregada fazem com que a economia chegue ao equilíbrio de curto prazo em níveis diferentes da taxa de produção de pleno emprego. Estas flutuações expressam-se como os ciclos econômicos observados. Os modelos keynesianos não implicam necessariamente ciclos econômicos periódicos. Contudo, modelos keynesianos simples que envolvem a interação do multiplicador e do acelerador keynesianos dão origem a respostas cíclicas aos choques iniciais. O “modelo oscilador” de Paul Samuelson[8]supostamente leva em conta os ciclos de negócios graças ao multiplicador e ao acelerador. A amplitude das variações na produção econômica depende do nível do investimento, pois o investimento determina o nível da produção agregada (multiplicador) e é determinado pela demanda agregada (acelerador).

Na tradição keynesiana, Richard Goodwin[9] explica os ciclos da produção através da distribuição do rendimento entre os lucros das empresas e os salários dos trabalhadores. As flutuações nos salários são quase as mesmas que no nível de emprego (o ciclo salarial está um período atrasado em relação ao ciclo de emprego), pois quando a economia está em níveis elevados de emprego, os trabalhadores são capazes de exigir aumentos nos salários, enquanto em períodos de elevado desemprego , os salários tendem a cair. De acordo com Goodwin, quando o desemprego e os lucros das empresas aumentam, a produção aumenta.

Ciclos de crédito/débito[editar | editar código-fonte]

Uma teoria alternativa é que a principal causa dos ciclos econômicos se deve ao ciclo de crédito: a expansão líquida do crédito (aumento do crédito privado, equivalentemente da dívida, como percentagem do PIB) produz expansões econômicas, enquanto a contração líquida causa recessões, e se persistir, depressões. Em particular, o rebentamento de bolhas especulativas é visto como a causa imediata das depressões, e esta teoria coloca as finanças e os bancos no centro do ciclo econômico.

Uma teoria primária neste sentido é a teoria da deflação da dívida de Irving Fisher, que ele propôs para explicar a Grande Depressão. Uma teoria complementar mais recente é a Hipótese da Instabilidade Financeira de Hyman Minsky, e a teoria do crédito dos ciclos econômicos é frequentemente associada à economia pós-keynesiana, como Steve Keen.

O economista pós-keynesiano Hyman Minsky propôs uma explicação dos ciclos baseados nas flutuações do crédito, nas taxas de juro e na fragilidade financeira, chamada Hipótese da Instabilidade Financeira. Num período de expansão, as taxas de juro são baixas e as empresas facilmente pedem dinheiro emprestado aos bancos para investir. Os bancos não estão relutantes em conceder-lhes empréstimos, porque a expansão da atividade econômica permite às empresas aumentar os fluxos de caixa e, portanto, serão capazes de pagar facilmente os empréstimos. Este processo leva as empresas a ficarem excessivamente endividadas, de modo que param de investir, e a economia entra em recessão.

Ciclo político econômico[editar | editar código-fonte]

Outro conjunto de modelos tenta derivar o ciclo econômico a partir de decisões políticas. A teoria do ciclo econômico político está fortemente ligada ao nome de Michał Kalecki, que discutiu "a relutância dos 'capitães da indústria' em aceitar a intervenção governamental na questão do emprego".[10] O pleno emprego persistente significaria aumentar o poder de negociação dos trabalhadores para aumentar os salários e evitar o trabalho não remunerado, potencialmente prejudicando a rentabilidade. No entanto, ele não via esta teoria como aplicável sob o fascismo, que usaria a força direta para destruir o poder dos trabalhadores.

Nos últimos anos, os proponentes da teoria do “ciclo econômico eleitoral” argumentaram que os políticos em exercício encorajam a prosperidade antes das eleições, a fim de garantir a reeleição – e fazem com que os cidadãos paguem por isso com recessões posteriores.[11] O ciclo econômico político é uma teoria alternativa que afirma que quando uma administração de qualquer matiz é eleita, adota inicialmente uma política contracionista para reduzir a inflação e ganhar uma reputação de competência econômica. Adota então uma política expansionista antes das próximas eleições, na esperança de alcançar simultaneamente uma inflação e um desemprego baixos no dia das eleições.[12]

O ciclo econômico partidário sugere que os ciclos resultam de eleições sucessivas de administrações com diferentes regimes políticos. O Regime A adota políticas expansionistas, resultando em crescimento e inflação, mas é destituído do poder quando a inflação se torna inaceitavelmente elevada. O substituto, o Regime B, adota políticas contracionistas que reduzem a inflação e o crescimento, e a oscilação descendente do ciclo. É destituído do cargo quando o desemprego é muito alto, sendo substituído pelo Partido A.

Economia Marxista[editar | editar código-fonte]

Para Marx, a economia baseada na produção de mercadorias para serem vendidas no mercado é intrinsecamente propensa à crise. Na visão marxista heterodoxa, o lucro é o principal motor da economia de mercado, mas a rentabilidade das empresas (capital) tem uma tendência a cair, o que cria recorrentemente crises nas quais ocorre desemprego em massa, as empresas falham, o capital restante é centralizado e concentrado e a rentabilidade é recuperada. A longo prazo, estas crises tendem a ser mais graves e o sistema acabará por falhar.[13]

Alguns autores marxistas, como Rosa Luxemburgo, viam a falta de poder de compra dos trabalhadores como causa de uma tendência da oferta ser maior do que a procura, criando crises, num modelo que tem semelhanças com o keynesiano. Na verdade, vários autores modernos tentaram combinar as opiniões de Marx e Keynes. Henryk Grossman[14] reviu os debates e as tendências contrárias e Paul Mattick subsequentemente enfatizou as diferenças básicas entre a perspectiva marxista e a keynesiana. Enquanto Keynes via o capitalismo como um sistema que valia a pena manter e susceptível de regulação eficiente, Marx via o capitalismo como um sistema historicamente condenado que não pode ser colocado sob controlo social.[15]

O matemático e economista americano Richard M. Goodwin formalizou um modelo marxista de ciclos econômicos conhecido como Modelo Goodwin, no qual a recessão foi causada pelo aumento do poder de barganha dos trabalhadores (resultado do alto emprego em períodos de expansão), aumentando a participação salarial na renda nacional, suprimindo os lucros e levando a um colapso na acumulação de capital. Teóricos posteriores que aplicaram variantes do modelo Goodwin identificaram ciclos de distribuição e crescimento liderados pelo lucro de curto e longo período nos Estados Unidos e em outros lugares.[16][17][18][19][20] David Gordon forneceu um modelo marxista de ciclos de crescimento institucional de longo período, numa tentativa de explicar a onda Kondratiev. Este ciclo deve-se ao colapso periódico da estrutura social de acumulação, um conjunto de instituições que asseguram e estabilizam a acumulação de capital.

Economia austríaca[editar | editar código-fonte]

De acordo com a Teoria austríaca do ciclo económico de Ludwig von Mises a redução artificial das taxas de juros pelos Bancos centrais leva a uma má alocação de recursos devido ao fato de as empresas realizarem vários projetos de capital que antes da redução das taxas de juros não eram considerados viáveis. Essa má alocação de recursos é comumente descrita como uma Bolha especulativa.

Os Economistas da Escola Austríaca argumentam que os ciclos de negócios são causados pela emissão excessiva de crédito pelos bancos em sistemas bancários de reservas fracionárias. De acordo com economistas austríacos, a emissão excessiva de crédito bancário pode ser exacerbada se a política monetária do banco central definir as taxas de juros muito baixas, e a expansão resultante da oferta de moeda causar um "boom" no qual os recursos são mal alocados ou "mal investidos" por causa de taxas de juros artificialmente baixas. Eventualmente, o boom não pode ser sustentado e é seguido através de um "colapso" em que os maus investimentos são liquidados (vendidos por menos que o seu custo original) e a oferta de dinheiro diminui. [21] [22]

Ondas longas ou Ciclos de Kondratiev[editar | editar código-fonte]

Em 1926, o economista russo Nikolai Kondratiev apresentou a ideia de ondas longas da conjuntura, a hipótese da existência de ciclos longos na dinâmica do capitalismo mundial, com base na análise de séries cronológicas de preços no atacado, de 1790 a 1920, nos Estados Unidos e no Reino Unido.

Um "ciclo de Kondratiev" tem um período de duração determinada de 20 (Vinte) anos subdivididos em 5 (cinco) anos, que corresponde aproximadamente ao retorno de um mesmo fenômeno, segundo Marx, se não houver a ação do chamado capitalista, que renova o sistema, não o deixando sucumbir. Apresenta duas fases distintas: uma fase ascendente (fase A) e uma fase descendente (fase B), essa última deve ser renovada por um governo que tenha a perspectiva de permanência por completar-se um novo ciclo virtuoso, sob pena de estagnação econômica. Essas flutuações de longo prazo seriam características essenciais da economia capitalista, se nâo houver o Capitalista. Sendo próprio portanto das economias não - capitalistas (Criativas, próprias do Capitalismo e da chamada Liberdade com Responsabilidade)[23]

Composição[editar | editar código-fonte]

O ciclo de negócio é composto por uma sequência de expansões e contrações da produção (PIB). Uma expansão acentuada pode levar à economia a ter um PIB superior ao PIB potencial, caracterizando uma situação de superaquecimento.

Um período de contracção (redução do uso da capacidade de produção) pode levar a recessão economia, ou seja, PIB efectivo abaixo do PIB potencial.[24]

Ver também[editar | editar código-fonte]

Referências

- ↑ Orlando, Giuseppe; Zimatore, Giovanna (1 de agosto de 2020). «Business cycle modeling between financial crises and black swans: Ornstein–Uhlenbeck stochastic process vs Kaldor deterministic chaotic model». Chaos: An Interdisciplinary Journal of Nonlinear Science (em inglês) (8). ISSN 1054-1500. doi:10.1063/5.0015916. Consultado em 8 de janeiro de 2024

- ↑ Morgan, Mary S. (1996). The history of econometric ideas. Col: Historical perspectives on modern economics Reprinted ed. Cambridge: Cambridge Univ. Press

- ↑ Drautzburg, Thorsten. "Why Are Recessions So Hard to Predict? Random Shocks and Business Cycles." Economic Insights 4, no. 1 (2019): 1–8.

- ↑ Slutzky, Eugen (abril de 1937). «The Summation of Random Causes as the Source of Cyclic Processes». Econometrica (2). 105 páginas. ISSN 0012-9682. doi:10.2307/1907241. Consultado em 8 de janeiro de 2024

- ↑ Chatterjee, Satyajit. "From cycles to shocks: Progress in business cycle theory." Business Review 3 (2000): 27–37.

- ↑ Isabella Kwai. "Australia’s First Recession in Decades Signals Tougher Times to Come."[1]New York Times, 09.02.20

- ↑ Tasci, Murat; Zevanove, Nicholas (14 de janeiro de 2019). «Do Longer Expansions Lead to More Severe Recessions?». Economic Commentary (Federal Reserve Bank of Cleveland): 1–6. ISSN 2163-3738. doi:10.26509/frbc-ec-201902. Consultado em 8 de janeiro de 2024

- ↑ Samuelson, Paul A. (maio de 1939). «Interactions between the Multiplier Analysis and the Principle of Acceleration». The Review of Economics and Statistics (2). 75 páginas. doi:10.2307/1927758. Consultado em 8 de janeiro de 2024

- ↑ R. M. Goodwin (1967) "A Growth Cycle", in C.H. Feinstein, editor, Socialism, Capitalism and Economic Growth. Cambridge: Cambridge University Press

- ↑ Kalecki, Michal (14 de fevereiro de 2021). «Political Aspects of Full Employment». Routledge: 27–31. ISBN 978-1-315-49581-1. Consultado em 8 de janeiro de 2024

- ↑ Rogoff, Kenneth; Sibert, Anne (fevereiro de 1986). «Elections and Macroeconomic Policy Cycles» (PDF). Cambridge, MA (em inglês). doi:10.3386/w1838. Verifique

|doi=(ajuda). Consultado em 8 de janeiro de 2024 - ↑ Allan Drazen, 2008. "political business cycles", The New Palgrave Dictionary of Economics, 2nd Edition. Abstract. Archived 2010-12-29 at the Wayback Machine • William D. Nordhaus, 1975. "The Political Business Cycle", Review of Economic Studies, 42(2), pp. 169–190. • _____, 1989:2. "Alternative Approaches to the Political Business Cycle", Brookings Papers on Economic Activity, p pp. 1–68.

- ↑ Henryk Grossmann Das Akkumulations – und Zusammenbruchsgesetz des kapitalistischen Systems (Zugleich eine Krisentheorie), Hirschfeld, Leipzig, 1929

- ↑ Grossman, Henryk The Law of Accumulation and Breakdown of the Capitalist System. Pluto

- ↑ Paul Mattick, Marx and Keynes: The Limits of Mixed Economy, Boston, Porter Sargent, 1969

- ↑ Barbosa‐Filho, Nelson H.; Taylor, Lance (julho de 2006). «DISTRIBUTIVE AND DEMAND CYCLES IN THE US ECONOMY—A STRUCTURALIST GOODWIN MODEL». Metroeconomica (em inglês) (3): 389–411. ISSN 0026-1386. doi:10.1111/j.1467-999X.2006.00250.x. Consultado em 8 de janeiro de 2024

- ↑ Flaschel (2005). «Long Cycles in Employment, Inflation and Real Unit Wage Costs, Qualitative Analysis and Quantitative Assessment». American Journal of Applied Sciences (13): 69–77. ISSN 1546-9239. doi:10.3844/ajassp.2005.69.77. Consultado em 8 de janeiro de 2024

- ↑ Mamadou Bobo Diallo et al., 'Reconsidering the Dynamic Interaction Between Real Wages and Macroeconomic Activity', Research in World Economy 2, no. 1 (April 2011)

- ↑ Franke, Reiner; Flaschel, Peter; Proaño, Christian R. (dezembro de 2006). «Wage–price dynamics and income distribution in a semi-structural Keynes–Goodwin model». Structural Change and Economic Dynamics (4): 452–465. ISSN 0954-349X. doi:10.1016/j.strueco.2006.08.001. Consultado em 8 de janeiro de 2024

- ↑ Cámara Izquierdo, Sergio (13 de março de 2013). «The Cyclical Decline of the Profit Rate as the Cause of Crises in the United States (1947-2011)». Review of Radical Political Economics (4): 463–471. ISSN 0486-6134. doi:10.1177/0486613412475186. Consultado em 8 de janeiro de 2024

- ↑ Block, Walter E.; Garschina, Kenneth M. (6 de julho de 2011). «Hayek, Business Cycles and Fractional Reserve Banking: Continuing the De-Homogenization Process». Rochester, NY (em inglês). Consultado em 16 de outubro de 2022

- ↑ Shostak, Dr. Frank (4 de março de 2007). «Fractional Reserve banking and boom-bust cycles» (PDF). archive.org. Ludwig von Mises Institute. Consultado em 16 de outubro de 2022. Cópia arquivada (PDF) em 14 de julho de 2012

- ↑ SIMONSEN, M. H. INFLAÇÃO: Gradualismo X Tratamento - de - Choque Editora Biblioteca da Universidade de Brasília, 1970

- ↑ KOROTAYEV, Andrey, & Tsirel, Sergey V.(2010). A Spectral Analysis of World GDP Dynamics: Kondratieff Waves, Kuznets Swings, Juglar and Kitchin Cycles in Global Economic Development, and the 2008–2009 Economic Crisis. Structure and Dynamics. Vol.4. #1. P.3-57.

Ligações externas[editar | editar código-fonte]

- «Ondas longas e ciclos econômicos» (PDF). . In: BRESSER PEREIRA, L.C. Lucro, acumulação e crise. Quarta parte: Ciclos e crises p. 183-223 Brasiliense, 1986.

- Ler a história (económica) com os óculos dos ciclos longos ajuda

- Magalhães, Matheus A (2000). «Explicando os ciclos de negócios» (PDF). Revista de Economia Aplicada. 4 (1): 157–189