Imposto sobre valor da terra

As referências deste artigo necessitam de formatação. (Maio de 2021) |

Um imposto sobre valor de terra (em inglês: land value tax, LVT) é um tributo ad valorem sobre o valor da terra não aprimorada. Ao contrário dos impostos sobre propriedade, ele desconsidera o valor de edifícios, propriedades pessoais e outras melhorias imobiliárias.[1] O imposto sobre o valor da terra é geralmente preferido pelos economistas porque (ao contrário de outros impostos) não causa ineficiência econômica e tende a reduzir a desigualdade.[2]

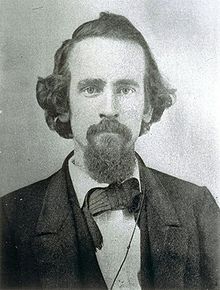

O imposto sobre o valor da terra tem sido referido como "o imposto perfeito" e a eficiência econômica de um imposto sobre valor da terra é conhecida desde o século XVIII.[1][3][4] Muitos economistas, desde Adam Smith e David Ricardo, defenderam-no,[5][6] mas ele é mais conhecido por sua associação com Henry George, que argumentou que, como a oferta de terras é fixa e o valor de sua localização é criado por comunidades e obras públicas, a renda econômica da terra é a fonte mais lógica de receita pública.[7]

O imposto sobre valor da terra é um imposto progressivo, em que a carga tributária recai sobre os titulares em proporção ao valor dos locais, cuja propriedade está altamente correlacionada com riqueza e renda global.[8][9] A tributação do valor da terra é atualmente implementada em toda a Dinamarca,[10] Estônia, Lituânia,[11] Rússia,[12] Singapura,[13] e Taiwan;[14] também foi aplicada em extensões menores em sub-regiões da Austrália, México (Mexicali) e Estados Unidos (por exemplo, Pensilvânia).

Propriedades econômicas

[editar | editar código-fonte]Eficiência

[editar | editar código-fonte]

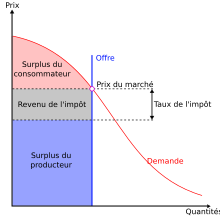

A maioria dos impostos distorce as decisões econômicas e suprime a atividade econômica benéfica.[15] O LVT é pago independentemente de quão bem ou mal a terra é realmente usada. Como a oferta de terra é essencialmente fixa, as rendas dependem do quanto os inquilinos estão dispostos a pagar, e não das despesas do proprietário, evitando que os proprietários passem o LVT para os inquilinos.[16]

Os beneficiários diretos de melhorias incrementais na área ao redor de um local são os ocupantes da terra. Essas melhorias deslocam a curva de demanda dos inquilinos para a direita. Os proprietários se beneficiam da competição de preços entre os inquilinos; o único efeito direto do LVT neste caso é reduzir o montante do benefício social que é captado de forma privada como preço da terra pelos titulares.

Diz-se que o LVT é justificado por razões econômicas porque não impede a produção, não distorce os mercados ou, de outra forma, cria peso morto. O imposto sobre o valor da terra pode até ter uma perda de peso morto negativa (benefícios sociais), especialmente quando o uso da terra melhora.[17] O vencedor do Prêmio Nobel William Vickrey acreditava que

"remover quase todos os impostos comerciais, incluindo impostos de propriedade sobre melhorias, exceto impostos que refletem o custo social marginal de serviços públicos prestados a atividades específicas, e substituí-los por impostos sobre os valores de local, melhoraria substancialmente a eficiência econômica da jurisdição."[18]

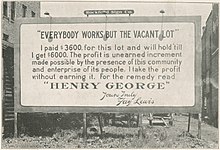

Uma relação positiva de LVT e eficiência de mercado é prevista pela teoria econômica e tem sido observada na prática.[19] Fred Foldvary afirmou que o imposto incentiva os proprietários de terras a desenvolver terrenos baldios/subutilizados ou a vendê-los. Ele afirmou que, como o LVT detém a especulação imobiliária, áreas dilapidadas do centro da cidade voltam ao uso produtivo, reduzindo a pressão para construir em locais não desenvolvidos e, assim, reduzindo o alastramento urbano.[20] Por exemplo, Harrisburg, na Pensilvânia, nos Estados Unidos, tributou terras a uma taxa seis vezes maior que sobre as melhorias desde 1975. Esta política foi creditada pelo prefeito Stephen R. Reed com a redução do número de estruturas vazias no centro de Harrisburg de cerca de 4.200 em 1982 para menos de 500.[21]

O LVT é indiscutivelmente uma ecotaxa porque desencoraja o desperdício de localizações privilegiadas, que são um recurso finito.[22][23][24] O LVT é um imposto eficiente de arrecadar porque, ao contrário do trabalho e do capital, a terra não pode ser escondida ou realocada.[25] Muitos planejadores urbanos afirmam que o LVT é um método eficaz para promover o desenvolvimento orientado ao transporte.[26][27]

Valores imobiliários

[editar | editar código-fonte]O valor da terra está relacionado ao valor que ela pode fornecer ao longo do tempo. Esse valor pode ser medido pela renda do terreno pelo qual um pedaço de terra pode render no mercado. O valor presente da renda do terreno é a base para os preços de terra. Um imposto sobre o valor da terra reduzirá a renda do terreno recebida pelo proprietário e, portanto, diminuirá o preço da terra, mantendo tudo o mais constante. O aluguel cobrado pela terra também pode diminuir como resultado de ganhos de eficiência se os especuladores pararem de acumular terras não utilizadas.

As bolhas imobiliárias direcionam as poupanças para atividades de busca de renda em vez de outros investimentos e podem contribuir para recessões. Os defensores afirmam que o LVT reduz o elemento especulativo no preço da terra, deixando mais dinheiro para investimento de capital produtivo.[28]

Em níveis suficientemente altos, o imposto sobre o valor da terra faria com que os preços dos imóveis caíssem ao remover as rendas de terra que, de outra forma, seriam "capitalizadas" no preço dos imóveis. Também incentiva os proprietários de terras a vender ou abrir mão de títulos de terras que não estão usando. Isso pode fazer com que alguns proprietários de terras, especialmente proprietários puros, resistam às altas taxas de imposto sobre o valor da terra. Proprietários de terras frequentemente possuem influência política significativa, então isso pode explicar a distribuição limitada dos impostos sobre o valor da terra até agora.[29]

Incidência tributária

[editar | editar código-fonte]Um imposto sobre o valor da terra tem efeitos fiscais progressivos, na medida em que é pago pelos proprietários de terras valiosas que tendem a ser ricos e, uma vez que a quantidade de terra é fixa, a carga tributária não pode ser repassada como rendas mais altas ou salários mais baixos a inquilinos, consumidores ou trabalhadores.[8][9]

Questões práticas

[editar | editar código-fonte]Várias questões práticas estão envolvidas na implementação de um imposto sobre o valor da terra. Mais notavelmente, deve ser:

- Calculado de forma justa e precisa

- Alto o suficiente para levantar receita suficiente sem causar abandono de terra

- Faturado à pessoa ou entidade comercial correta

Avaliação/assessoramento

[editar | editar código-fonte]Em comparação com as avaliações do imposto sobre a propriedade dos dias modernos, as valorações de terras envolvem menos variáveis e têm gradientes mais suaves do que as avaliações que incluem melhorias. Isso se deve à variação do estilo de construção, qualidade e tamanho entre os lotes. As técnicas estatísticas modernas facilitaram o processo; nas décadas de 1960 e 1970, a análise multivariada foi introduzida como meio de avaliação.[30] Normalmente, esse processo de avaliação começa com uma medição da terra mais e menos valiosa dentro da área de tributação. Alguns locais de valor intermediário são então identificados e usados como valores de "referência". Outros valores são preenchidos entre os valores de referência. Os dados são então agrupados em um banco de dados e vinculados a um número de referência de propriedade único,[31] "suavizado" e mapeado usando um sistema de informações geográficas (SIG). Assim, mesmo que a avaliação inicial seja difícil, uma vez que o sistema esteja em uso, avaliações sucessivas tornam-se mais fáceis.

Receita

[editar | editar código-fonte]

No contexto da tributação do valor da terra como um imposto único (substituindo todos os outros impostos), alguns argumentaram que o LVT sozinho não pode gerar receitas suficientes.[32] No entanto, a presença de outros impostos pode reduzir o valor da terra e, portanto, a quantidade de receita que pode ser obtida com eles. Os fisiocratas argumentaram que todos os impostos são, em última análise, em detrimento dos valores de renda da terra. A maioria dos sistemas de LVT modernos funcionam ao lado de outros impostos e, portanto, apenas reduzem seus impactos sem removê-los. Impostos fundiários superiores ao excedente da renda (a renda total da terra para aquele período) resultariam no abandono do proprietário.[33]

Título

[editar | editar código-fonte]Em alguns países, o LVT é impraticável devido à incerteza quanto aos títulos de terra e pela propriedade e posse dela estabelecida. Por exemplo, uma parcela de pastagem pode ser propriedade comunal dos habitantes da aldeia e administrada pelos anciãos da aldeia. O terreno em questão precisaria ser mantido em um trust ou órgão semelhante para fins de tributação. Se o governo não pode definir com precisão os limites da propriedade e determinar os proprietários adequados, não pode saber de quem cobrar o imposto. A falta de títulos claros é encontrada em muitos países em desenvolvimento.[34] Em países africanos com registro de terra imperfeito, os limites podem ser mal pesquisados e o proprietário pode ser desconhecido. Os proponentes do LVT argumentam que esses proprietários podem ser obrigados a se identificar sob pena de perder o terreno.[35]

Incentivos

[editar | editar código-fonte]Especulação

[editar | editar código-fonte]O proprietário de um terreno baldio em uma cidade próspera ainda deve pagar um imposto e racionalmente perceberia a propriedade como um passivo financeiro, incentivando-o a usar o terreno para cobrir o imposto. IPVT remove incentivos financeiros para manter terras não utilizadas exclusivamente para apreciação de preço, tornando mais terras disponíveis para usos produtivos. O imposto sobre o valor da terra cria um incentivo para converter esses locais para usos privados mais intensivos ou para fins públicos.

Incidência

[editar | editar código-fonte]O preço de venda de um bem que é fixo em oferta, como a terra, diminui se for tributado. Em contraste, o preço dos bens manufaturados pode aumentar em resposta ao aumento dos impostos, porque o preço mais alto reduz o número de unidades produzidas. O aumento de preço é a forma como o fabricante repassa parte do imposto aos consumidores.[8] No entanto, se a receita do LVT for usada para reduzir outros impostos ou para fornecer investimento público valioso, isso pode fazer com que os preços das terras aumentem como resultado da produtividade mais alta, em mais do que o valor que o LVT removeu.

A incidência do imposto sobre a terra recai totalmente sobre os proprietários, embora os setores comerciais que prestam serviços aos proprietários sejam indiretamente afetados. Em algumas economias, 80% dos empréstimos bancários financiam imóveis, com grande parte disso para terras.[36] A redução da demanda por especulação imobiliária pode reduzir a quantidade de crédito bancário em circulação.

Embora os proprietários não possam cobrar um aluguel mais alto para compensar o LVT, a remoção de outros impostos pode aumentar as rendas.[37][38]

Uso da terra

[editar | editar código-fonte]Assumindo demanda constante, um aumento no espaço construído diminui o custo de melhorias em terrenos, como casas. Transferir os impostos sobre a propriedade de melhorias para terras incentiva o desenvolvimento. Preenchimento de espaço urbano subutilizado é uma prática comum para reduzir alastramento urbano.

Cobrança

[editar | editar código-fonte]O LVT é menos vulnerável à sonegação de impostos, uma vez que as terras não podem ser ocultadas ou movidas para o exterior e os títulos são facilmente identificados, pois são registrados junto ao público.[39] As avaliações do valor da terra são geralmente consideradas informações públicas, que estão disponíveis mediante solicitação. A transparência reduz a evasão fiscal.[40]

Ética

[editar | editar código-fonte]A terra adquire um valor de escassez devido às necessidades concorrentes de espaço. O valor da terra geralmente não deve ao proprietário e tudo aos arredores. Os apoiadores do LVT afirmam que o valor da terra depende da comunidade.[41]

Religião

[editar | editar código-fonte]Em termos religiosos, afirma-se que a terra é um presente de Deus à humanidade.[42] Por exemplo, a Igreja Católica Romana, como parte de seu princípio de "destinação universal dos bens", afirma:

Todos sabem que os Padres da Igreja estabeleceram o dever dos ricos para com os pobres de forma inequívoca. Como disse Santo Ambrósio: “Vós não estais dando um presente do que é vosso ao pobre homem, mas estais devolvendo a ele o que é dele. Vós tenhais se apropriado de coisas que devem ser para o uso comum de todos. A terra pertence a todos, não aos ricos."[43] — Papa Paulo VI, Populorum Progressio (1967)

Além disso, a Igreja sustenta que a autoridade política tem o direito e o dever de regular, inclusive o direito de tributar, o exercício legítimo do direito de propriedade em prol do bem comum.[44]

Equidade

[editar | editar código-fonte]

O LVT considera o efeito da localização no valor da terra e das melhorias feitas nas terras vizinhas, como a proximidade de estradas e obras públicas. LVT é a implementação mais pura do princípio de finanças públicas conhecido como captura de valor.[45]

Um projeto de obras públicas pode aumentar o valor da terra e, assim, aumentar as receitas de LVT. Indiscutivelmente, as benfeitorias públicas deveriam ser custeadas pelos proprietários que delas se beneficiam.[46] Assim, o LVT captura o valor da riqueza criada socialmente, permitindo uma redução do imposto sobre a riqueza criada de forma privada (não fundiária).[47]

O LVT geralmente é um imposto progressivo, com aqueles com maiores recursos pagando mais,[9][48] em que a propriedade da terra está correlacionada às rendas[49] e os proprietários não podem transferir a carga tributária para os inquilinos. O LVT geralmente reduz a desigualdade econômica, remove incentivos ao mau uso de bens imóveis e reduz a vulnerabilidade das economias às bolhas imobiliárias e seu colapso.[50]

História

[editar | editar código-fonte]Pré-moderna

[editar | editar código-fonte]A tributação do valor da terra começou após a introdução da agricultura. Foi originalmente baseada no rendimento da colheita. Essa versão inicial do imposto exigia simplesmente a divisão da produção na época da colheita, em uma base anual.[51]

Rixis da Índia antiga afirmavam que a terra deveria ser mantida em comum e que a terra não cultivada deveria produzir o mesmo imposto que a terra produtiva. "A terra ... é comum a todos os seres que gozam do fruto do seu próprio trabalho; pertence ... a todos igualmente"; portanto, "deve ser deixado um pouco para todos". Apastamba disse: "Se qualquer pessoa que possui terras não se esforça e, portanto, não produz, ela, se for rica, será obrigada a pagar o que deveria ter sido produzido".[52]

Mêncio[53] foi um filósofo chinês (cerca de 300 a.C.) que defendeu a eliminação de impostos e tarifas, a serem substituídos pela cobrança pública da renda da terra urbana: "Nos mercados, cobre renda da terra, mas não tribute as mercadorias."[54]

Durante a Idade Média, no Ocidente, o primeiro sistema de imposto de terra regular e permanente baseava-se em uma unidade de terra conhecida como hida. A hida era originalmente uma quantidade de terra suficiente para sustentar uma família, mas mais tarde tornou-se sujeita a um imposto territorial conhecido como "geld".[55]

Fisiocratas

[editar | editar código-fonte]

Os fisiocratas eram um grupo de economistas que acreditavam que a riqueza das nações derivava exclusivamente do valor da agricultura ou do desenvolvimento da terra. Antes da Revolução Industrial, isso estava aproximadamente correto. A fisiocracia é uma das escolas de economia do "início da modernidade". Os fisiocratas exigiam a abolição de todos os impostos existentes, livre-comércio total e único imposto sobre a terra.[56] Eles não faziam distinção entre o valor intrínseco da terra e a renda do terreno.[57] Suas teorias tiveram origem na França e foram mais populares durante a segunda metade do século XVIII. O movimento foi particularmente dominado por Anne Robert Jacques Turgot (1727-1781) e François Quesnay (1694-1774).[58] Influenciou estadistas contemporâneos, como Charles Alexandre de Calonne. Os fisiocratas foram muito influentes no início da história da tributação do valor da terra nos Estados Unidos.

Movimento Radical

[editar | editar código-fonte]Participante do Movimento Radical, Thomas Paine afirmou em seu panfleto Justiça Agrária que todos os cidadãos deveriam receber 15 libras aos 21 anos "como uma compensação em parte pela perda de sua herança natural pela introdução do sistema de propriedade fundiária." "Os homens não fizeram a terra. É o valor das melhorias apenas, e não a própria terra, que é propriedade individual. Cada proprietário deve à comunidade uma renda fundiária pela terra que possui."[59] Essa proposta deu origem ao dividendo do cidadão defendido pelo geolibertarianismo. Thomas Spence defendeu uma proposta semelhante, exceto que a renda da terra seria distribuído igualmente a cada ano, independentemente da idade.[60]

Economistas clássicos

[editar | editar código-fonte]Adam Smith, em seu livro de 1776 A Riqueza das Nações, analisou pela primeira vez rigorosamente os efeitos de um imposto sobre o valor da terra, apontando como ele não afetaria a atividade econômica e como não aumentaria as rendas contratuais (aluguéis):[5]

As rendas de terreno são um objeto de tributação ainda mais apropriado do que a renda de casas. Um imposto sobre rendas de terreno não aumentaria os aluguéis das casas. Cairia totalmente sobre o proprietário da renda fundiária, que atua sempre como um monopolista e cobra a maior renda que pode ser obtida pelo uso de sua terra. Mais ou menos pode ser obtido conforme os competidores forem mais ricos ou mais pobres, ou podem se dar ao luxo de satisfazer sua fantasia por um determinado local de terreno a um custo maior ou menor. Em todos os países, o maior número de concorrentes ricos está na capital, e é aí que sempre se encontram os maiores aluguéis. Uma vez que a riqueza desses concorrentes não seria de forma alguma aumentada por um imposto sobre as rendas fundiárias, eles provavelmente não estariam dispostos a pagar mais pelo uso do terreno. Se o imposto devesse ser adiantado pelo morador ou se pelo dono do terreno, teria pouca importância. Quanto mais o morador fosse obrigado a pagar o imposto, menos se inclinaria a pagar pelo terreno; de modo que o pagamento final do imposto recairia totalmente sobre o proprietário da renda da terra. — Adam Smith, A Riqueza das Nações, Livro V, capítulo 2, Artigo I: Taxes upon the Rent of Houses

Henry George

[editar | editar código-fonte]

Henry George (2 de setembro de 1839 – 29 de outubro de 1897) foi talvez o mais famoso defensor da recuperação das rendas de terra para fins públicos. Um americano jornalista, político e economista político, ele defendeu um "Imposto Único" na terra que eliminaria a necessidade de todos os outros impostos. George foi o primeiro a articular a proposta em Our Land and Land Policy (1871).[61] Mais tarde, em seu best-seller Progresso e Pobreza (1879), George argumentou que, como o valor da terra depende das qualidades naturais combinadas com a atividade econômica das comunidades, incluindo investimentos públicos, a renda econômica da terra era a melhor fonte de impostos receita.[7] Este livro influenciou significativamente a tributação da terra nos Estados Unidos e em outros países, incluindo a Dinamarca, que continua o 'grundskyld' (Ônus da Terra) como um componente chave de seu sistema tributário.[62] A filosofia de que as rendas dos recursos naturais devem ser capturadas pela sociedade é agora frequentemente conhecida como georgismo. Sua relevância para as finanças públicas é sustentada pelo teorema de Henry George.

Restauração Meiji

[editar | editar código-fonte]Após a Restauração Meiji de 1868 no Japão, a Reforma do Imposto Fundiário foi empreendida. Um imposto de 3% sobre a renda avaliada da terra foi implementado a partir de 1873. Antes era tributado de 40 a 50% do valor da colheita, variando de feudo em feudo, o novo imposto sobre valor da terra o substituiu no país inteiro.[63][64] Em 1880, os problemas iniciais com avaliação e oposição rural foram superados e a rápida industrialização começou.

Partidos Liberais e Trabalhistas no Reino Unido

[editar | editar código-fonte]No Reino Unido, LVT foi uma parte importante da plataforma do Partido Liberal durante a primeira parte do século XX: David Lloyd George e H. H. Asquith propuseram "libertar a terra que desde agora está acorrentada pelas correntes do feudalismo."[65] Também foi defendida por Winston Churchill no início de sua carreira.[66] O moderno Partido Liberal (não deve ser confundido com o Liberal-Democratas, que são os herdeiros do Partido Liberal anterior e que oferecem algum apoio à ideia[67]) continua comprometido com uma forma local de tributação do valor da terra,[68] bem como o Partido Verde da Inglaterra e do País de Gales[69] e o Partido Verde Escocês.[70]

O orçamento do Trabalho de 1931 incluía um imposto sobre o valor da terra, mas antes de entrar em vigor foi revogado pelo governo nacional dominado pelos conservadores que o seguiu pouco depois.[71]

Uma tentativa de introduzir a tributação do valor do local no Condade de Londres administrativo foi feita pela autoridade local sob a liderança de Herbert Morrison no Parlamento de 1938–9, chamada de London Rating (Site Values) Bill. Embora tenha falhado, detalhou a legislação para a implementação de um sistema de tributação do valor da terra usando a avaliação anual do valor.[72]

Depois de 1945, o Partido Trabalhista adotou a política, contra oposição substancial, de coletar "valor de desenvolvimento": o aumento do preço da terra decorrente da permissão de planejamento. Esta foi uma das disposições do Town and Country Planning Act 1947, mas foi revogada quando o governo Trabalhista perdeu o poder em 1951.

Figuras seniores do Partido Trabalhista nos últimos tempos defenderam um LVT, principalmente Andy Burnham em sua campanha de liderança em 2010, o ex-Líder da Oposição Jeremy Corbyn e o Chanceler Sombra John McDonnell.

República da China

[editar | editar código-fonte]A República da China (1912–1949) foi um dos primeiros países a implementar o Imposto sobre o Valor da Terra, fazendo parte da sua constituição. Sun Yat-Sen aprenderia sobre o LVT com a concessão da Baía de Kiautschou, que teve uma implementação bem-sucedida do LVT, trazendo maior riqueza e estabilidade financeira para a colônia. A República da China passaria a implantar o LVT inicialmente nas fazendas, depois implementando-a nas áreas urbanas devido ao seu sucesso.[73]

Economistas modernos

[editar | editar código-fonte]Alfred Marshall argumentou a favor de uma "taxa de ar puro", um imposto a ser cobrado dos proprietários urbanos e "arrecadado sobre o valor do solo urbano que é causado pela concentração da população".[74] Essa "taxa geral" deveria "ser gasta na abertura de pequenos pontos verdes no meio de densos distritos industriais, e na preservação de grandes áreas verdes entre diferentes cidades e entre diferentes subúrbios que tendem a se aglutinar'. Essa ideia influenciou as ideias do aluno de Marshall, Arthur Pigou, sobre taxar externalidades negativas.[75]

Paul Samuelson apoiou um imposto sobre o valor da terra. “Nossa sociedade ideal acha fundamental colocar uma renda sobre a terra como forma de maximizar o consumo total disponível para a sociedade. ... A renda da terra pura tem a natureza de um “excedente” que pode ser tributado pesadamente sem distorcer os incentivos ou a eficiência da produção. Um imposto sobre o valor da terra pode ser chamado de 'o imposto útil sobre o excedente de terra medido'."[76]

Milton Friedman afirmou: "Em certo sentido, todos os impostos são antagônicos à livre empresa – e ainda assim precisamos de impostos. ... Portanto, a questão é: quais são os impostos menos ruins? Em minha opinião, o imposto menos ruim é o imposto de propriedade sobre o valor não melhorado da terra, o argumento de Henry George de há muitos, muitos anos."[77]

Michael Hudson é um defensor da tributação de renda, especialmente da renda da terra. "... politicamente, tributar o aluguel econômico tornou-se a bête noire do globalismo neoliberal. É o que os proprietários e arrendatários mais temem, já que a terra, os recursos do subsolo e os monopólios naturais excedem em magnitude o capital industrial. O que aparece nas estatísticas à primeira vista como "lucro" acaba por ser examinado como renda ricardiana ou "econômica'".[78]

Paul Krugman concordou que um imposto sobre o valor da terra é eficiente, mas questionou se deveria ser considerado um imposto único, já que ele acreditava que não seria suficiente, excluindo impostos sobre rendas de recursos naturais e outros impostos georgistas, para financiar um estado de bem-estar. “Acredite ou não, os modelos de economia urbana realmente sugerem que a tributação georgista seria a abordagem certa pelo menos para financiar o crescimento da cidade. Mas gostaria apenas de dizer: Eu não acho que você pode levantar dinheiro suficiente para executar um Estado social moderno através da tributação de terra [somente]"[79]

Joseph Stiglitz, articulando o teorema de Henry George, escreveu que, "Henry George não apenas estava correto de que um imposto sobre a terra não é distorcionário, mas em uma sociedade equilitária ... o imposto sobre a terra aumenta a receita o suficiente para financiar o nível (escolhido de forma otimizada) de despesas do governo."[80]

Rick Falkvinge propôs um "estado simplificado e isento de impostos", em que é dito que o estado possui todas as terras que pode defender de outros estados e pode arrendar essas terras às pessoas a taxas de mercado.[81]

Implementação

[editar | editar código-fonte]Austrália

[editar | editar código-fonte]Os impostos sobre a terra na Austrália são cobrados pelos estados e geralmente se aplicam a propriedades de terra apenas dentro de um determinado estado. Os limites de isenção variam, assim como as taxas de impostos e outras regras.

Em Nova Gales do Sul, o imposto estadual sobre a terra isenta as terras agrícolas e as residências principais e há um limite de imposto. A determinação do valor do terreno para efeitos fiscais é da responsabilidade do Avaliador-Geral.[82] Em Vitória, o limite do imposto territorial é de $250.000 no valor total de todas as propriedades vitorianas de posse de uma pessoa, conforme 31 de dezembro de cada ano, e tributado a uma taxa progressiva. A residência principal, as terras de produção primária e as terras usadas por uma instituição de caridade estão isentas do imposto predial.[83] Na Tasmânia, o limite é de $25.000 e a data da auditoria é 1º de julho. Entre $25.000 e $350.000 a taxa de imposto é de 0,55% e acima de $350.000 é de 1,5%.[84] Em Queensland, o limite para indivíduos é $ 600.000 e $350.000 para outras entidades, e a data da auditoria é 30 de junho.[85] Na Austrália do Sul, o limite é de $ 332.000 e tributado a uma taxa progressiva, a data da auditoria é 30 de junho.[86]

Por receita, os impostos sobre a propriedade representam 4,5% da tributação total na Austrália.[87] Um relatório do governo[88] em 1986 para Brisbane, Queensland, defendeu um imposto sobre a terra.

A Henry Tax Review de 2010, encomendada pelo governo federal, recomendou que os governos estaduais substituíssem o imposto do selo pelo imposto sobre o valor da terra. A revisão propôs taxas marginais múltiplas e que a maioria das terras agrícolas estaria na faixa mais baixa com uma taxa zero. Apenas o Território da Capital Australiana se mobilizou para adotar esse sistema e planejou reduzir o imposto de selo em 5% e aumentar o imposto sobre a terra em 5% para cada um dos vinte anos.

Estados Unidos

[editar | editar código-fonte]Os impostos de propriedade comuns incluem o valor da terra, que geralmente tem uma avaliação separada. Assim, a tributação do valor da terra já existe em muitas jurisdições. Algumas jurisdições têm tentado depender mais dele. Na Pensilvânia, certas cidades aumentaram o imposto sobre o valor da terra, reduzindo o imposto sobre os valores de melhoria/construção/estrutura. Por exemplo, a cidade de Altoona adotou em 2002 um imposto sobre a propriedade que tributa apenas o valor da terra, mas revogou o imposto em 2016.[89]

No final do século XIX, os seguidores de Henry George fundaram uma colônia de imposto único em Fairhope, Alabama. Embora a colônia, agora uma corporação sem fins lucrativos, ainda detenha terras na área e arrecade uma renda de terra relativamente pequena, a terra está sujeita a impostos estaduais e locais sobre a propriedade.[90]

Hong Kong

[editar | editar código-fonte]A renda governamental em Hong Kong, anteriormente o renda da coroa, é cobrada além das Taxas. Para propriedades localizadas nos Novos Territórios (incluindo New Kowloon), ou localizadas no resto do território e cuja concessão de terras foi registrada após 27 de maio de 1985, o renda do governo é cobrado a 3% do valor da renda tributável.[91][92]

Canadá

[editar | editar código-fonte]Os impostos sobre o valor da terra eram comuns no Canadá ocidental na virada do século XX. Em Vancouver, o LVT tornou-se a única forma de tributação municipal em 1910, sob a liderança do prefeito Louis D. Taylor.[93] Gary B. Nixon (2000) afirmou que a taxa nunca ultrapassou 2% do valor do terreno, muito baixa para evitar a especulação que levou diretamente ao colapso imobiliário de 1913.[94] Todas as províncias canadenses posteriormente tributaram melhorias.

Estônia

[editar | editar código-fonte]A Estônia cobra um imposto sobre o valor da terra que é usado para financiar os municípios locais. É um imposto estadual, mas 100% da receita é usada para financiar os Conselhos Locais. A taxa é definida pelo Conselho Local dentro dos limites de 0,1–2,5%. É uma das fontes de financiamento mais importantes para os municípios.[95] O imposto sobre o valor da terra incide sobre o valor de terreno apenas, não são consideradas benfeitorias. Muito poucas isenções são consideradas no imposto sobre a terra e até mesmo as instituições públicas estão sujeitas ao imposto sobre o valor da terra. Terras que são o local de uma igreja estão isentas, mas outras terras detidas por instituições religiosas não estão isentas. O imposto contribuiu para uma alta taxa (~90%) de residências ocupadas por proprietário na Estônia, em comparação com uma taxa de 67,4% nos Estados Unidos.[96]

Quênia

[editar | editar código-fonte]A história do LVT do Quênia remonta a pelo menos 1972, logo após sua independência. Os governos locais devem tributar o valor da terra, mas devem buscar a aprovação do governo central para taxas que excedam 4%. Os edifícios não eram tributados no Quênia a partir de 2000. O governo central é legalmente obrigado a pagar aos municípios o valor da terra que ocupa. Kelly afirmou que talvez como resultado dessa reforma agrária, o Quênia se tornou o único país estável em sua região.[97] No final de 2014, a cidade de Nairóbi ainda tributava apenas valores de terras, embora um imposto sobre melhorias tivesse sido proposto.[98]

Namíbia

[editar | editar código-fonte]A tributação do valor da terra em terras rurais foi introduzida na Namíbia, com a intenção principal de melhorar o uso da terra.[99]

Singapura

[editar | editar código-fonte]Singapura detém posse da maior parte de suas terras, que aluga por prazos de 99 anos. Além disso, Singapura também tributa o aumento de desenvolvimento em cerca de 70%. Essas duas fontes de receita financiam a maior parte da nova infraestrutura de Singapura.[13]

Taiwan

[editar | editar código-fonte]Em 2010, os impostos sobre o valor da terra e os impostos sobre o incremento do valor da terra representaram 8,4% da receita total do governo em Taiwan.[14]

México

[editar | editar código-fonte]A capital da Baja Califórnia, Mexicali, cobra um imposto sobre o valor da terra desde a década de 1990, quando se tornou a primeira localidade no México a implementar esse imposto.[100]

Rússia

[editar | editar código-fonte]Em 1990, vários economistas escreveram[101] ao então Presidente Mikhail Gorbachev sugerindo que a Rússia adotasse o LVT; seu fracasso em fazê-lo foi argumentado como causal na ascensão dos oligarcas.[102] Atualmente, a Rússia tem um imposto sobre o valor da terra muito modesto de 0,3% em terrenos residenciais, agrícolas e utilitários, bem como um imposto de 1,5% para outros tipos de terra.[12]

Países com discussão ativa

[editar | editar código-fonte]China

[editar | editar código-fonte]A Lei de Direitos Reais da China contém disposições baseadas na análise de LVT.[103]

Irlanda

[editar | editar código-fonte]Em 2010, o governo da Irlanda anunciou que iria introduzir um LVT, começando em 2013.[104] No entanto, após uma mudança de governo em 2011, um imposto sobre o valor da propriedade foi introduzido.

Nova Zelândia

[editar | editar código-fonte]Após décadas de um imposto modesto sobre o valor da terra, a Nova Zelândia aboliu o imposto em 1990. As discussões permanecem sobre se deve ou não trazê-lo de volta. Políticos georgistas anteriores incluíam Patrick O'Regan e Tom Paul (que foi vice-presidente da New Zealand Land Values League).

Reino Unido

[editar | editar código-fonte]Em setembro de 1908, o primeiro-ministro Lloyd George instruiu McKenna, o Primeiro Lorde do Almirantado, a construir mais couraçados de batalha Dreadnought no ano financeiro até abril seguinte, os navios seriam financiados por um novo imposto sobre terra proposto. Lloyd George acreditava que relacionar a defesa nacional ao imposto sobre a terra provocaria a oposição da Câmara dos Lordes e reuniria o povo em torno de uma questão simples e emotiva. A Câmara dos Lordes, composta por ricos proprietários de terras, rejeitou o orçamento em novembro de 1909, levando a uma crise constitucional.[105]

A LVT esteve brevemente nos livros de leis do Reino Unido em 1931, apresentado pelo orçamento de 1931 de Philip Snowden, fortemente apoiado pelo proeminente ativista de LVT Andrew MacLaren. MacLaren perdeu seu assento na próxima eleição (1931) e o ato foi revogado. MacLaren tentou novamente com um private member's bill em 1937; foi rejeitado de 141 a 118.[106]

Atividades da Labour Land Campaign dentro do Partido Trabalhista e do movimento trabalhista mais amplo lutam por "uma distribuição mais equitativa dos Valores da Terra que são criados por toda a comunidade" através do LVT. Seus membros incluem membros do Partido Trabalhista britânico, sindicatos e cooperativas e indivíduos.[107] A ALTER (Action for Land Taxation and Economic Reform) dos Liberais Democratas visa a:

melhorar a compreensão e o apoio à tributação do valor da terra entre os membros do Liberal-Democratas; encorajar todos os democratas liberais a promover e fazer campanha por esta política como parte de um sistema econômico mais sustentável e justo baseado em recursos, no qual ninguém é escravizado pela pobreza; e cooperar com outras entidades, tanto dentro como fora do Partido Liberal Democrata, que partilhem destes objetivos.[108]

O Partido Verde "favorece a mudança para um sistema de Imposto sobre o Valor da Terra, em que o nível de tributação depende do valor da renda da terra em questão."[109]

Um curso sobre "Economia com Justiça"[110] com uma base sólida em LVT é oferecido na School of Economic Sciences, que foi fundada por Andrew MacLaren MP e tem ligações históricas com a Fundação Henry George.[106][111][112]

Escócia

[editar | editar código-fonte]Desde o estabelecimento do Parlamento escocês em 1999, o interesse em adotar um imposto sobre o valor da terra na Escócia cresceu.

Em fevereiro de 1998, o Escritório Escocês do Governo Britânico lançou um processo de consulta pública sobre reforma agrária.[113] Um levantamento da resposta do público constatou que: “excluindo as respostas dos latifundiários e seus agentes, tidos como provavelmente prejudicados contra a medida, 20% de todas as respostas favoreciam o imposto sobre a terra” (12% no total geral, sem as exclusões).[114] O governo respondeu anunciando "uma avaliação econômica abrangente do possível impacto da mudança para uma base de tributação do valor da terra".[115] No entanto, nenhuma medida foi adotada.[116]

Em 2000, a investigação do Comitê de Governo Local do Parlamento[117] sobre as finanças do governo local incluiu explicitamente o LVT,[118] mas o relatório final omitiu qualquer menção.[119]

Em 2003, o Parlamento escocês aprovou uma resolução: "Que o Parlamento observa estudos recentes do Executivo Escocês e está interessado em elaborar sobre eles, considerando e investigando a contribuição que a tributação sobre o valor da terra poderia dar para o renascimento cultural, econômico, ambiental e democrático de Escócia."[120]

Em 2004, uma carta de apoio foi enviada por membros do Parlamento Escocês aos organizadores e delegados da 24ª conferência internacional do IU — incluindo membros do Partido Verde Escocês, Partido Socialista Escocês e Partido Nacional Escocês.[121]

A política foi considerada a Análise Financeira do Governo Local Escocês de 2006, cujo Relatório de 2007[122] concluiu que "embora a tributação do valor da terra atenda a uma série de nossos critérios, questionamos se o público aceitaria a agitação envolvida em uma reforma radical dessa natureza, a menos que pudesse compreender claramente a natureza da mudança e os benefícios envolvidos. ... Consideramos longamente as muitas características positivas de um imposto sobre o valor da terra que são consistentes com nosso imposto local de propriedade recomendado [LPT], particularmente sua natureza progressiva." No entanto, tendo considerado tanto o valor tributável quanto o valor do terreno como base para a tributação, concordamos com Layfield (Comitê de Inquérito do Reino Unido, 1976) que recomendou que qualquer imposto de propriedade local deveria ser baseado em valores de capital."[123]

Em 2009, o Conselho Municipal de Glasgow decidiu introduzir a LVT: "a ideia poderia tornar-se o modelo para futura tributação local da Escócia".[124] O Conselho decidiu[125] um "movimento de longo prazo para um imposto híbrido de imposto de propriedade local/sobre valor da terra": Seu Grupo de Trabalho de Tributação Local declarou que a tributação simples [não híbrida] do valor da terra deveria "não ser descartada como uma opção para a reforma tributária local: ela potencialmente contém muitos benefícios e aborda muitas preocupações existentes".[126]

Interesse da política

[editar | editar código-fonte]No Zimbábue, os parceiros da coalizão do governo, o Movimento para a Mudança Democrática, adotaram o LVT.[127]

Bélgica[128]

Etiópia[129]

República da África do Sul[129]

Tailândia[130]

Hungria[131]

Taxas de impostos

[editar | editar código-fonte]Países da UE

[editar | editar código-fonte]| País | Taxa média | Taxa mais baixa | Taxa mais alta | Ano | Nome | Descrição |

|---|---|---|---|---|---|---|

| Dinamarca | 2,627%[132] | 1,6% | 3,4% | 2013 | grundskyldspromille / ejendomsskat | A municipalidade (kommune) decide a taxa de imposto local entre 1,6 e 3,4 por cento[133] |

Ver também

[editar | editar código-fonte]Referências

- ↑ a b Webb, Merryn (27 de setembro de 2013). «How a levy based on location values could be the perfect tax». Financial Times. Consultado em 4 de abril de 2020

- ↑ «Why Henry George had a point». The Economist. 1 de abril de 2015. Consultado em 29 de junho de 2017

- ↑ «Why land value taxes are so popular, yet so rare». The Economist. 10 de novembro de 2014

- ↑ Smith, Adam (1776). The Wealth of Nations, Book V, Chapter 2, Article I: Taxes upon the Rent of Houses. [S.l.: s.n.]

Ground-rents are a still more proper subject of taxation than the rent of houses. A tax upon ground-rents would not raise the rents of houses. It would fall altogether upon the owner of the ground-rent, who acts always as a monopolist, and exacts the greatest rent which can be got for the use of his ground.

- ↑ a b Prest, Alan Richmond (1981). The Taxation of Urban Land (em inglês). [S.l.]: Manchester University Press

- ↑ Foldvary, Fred E. (2006) [1998]. "The Ultimate Tax Reform: Public Revenue from Land Rent". SSRN.

- ↑ a b George, Henry (1879). Progress and Poverty. [S.l.: s.n.] A passagem frequentemente citada é intitulada "The unbound Savannah."

- ↑ a b c Possible reforms of real estate taxation : criteria for successful policies. European Commission, Directorate-General for Economic and Financial Affairs. Brussels: [s.n.] 2012. ISBN 978-92-79-22920-6

- ↑ a b c Binswanger-Mkhize, Hans P; Bourguignon, Camille; Brink, Rogier van den (2009). Agricultural Land Redistribution : Toward Greater Consensus. World Bank. [S.l.: s.n.]

A land tax is considered a progressive tax in that wealthy landowners normally should be paying relatively more than poorer landowners and tenants. Conversely, a tax on buildings can be said to be regressive, falling heavily on tenants who generally are poorer than the landlords

- ↑ Kristensen, K.J. «Land Valuation in Denmark (1903–1945) by K.J. Kristensen». www.grundskyld.dk. Consultado em 3 de abril de 2018. Cópia arquivada em 16 de abril de 2018

- ↑ Zelmenis, Artis. «Taxes in Lithuania : Baltic Legal taxation». www.baltic-legal.com. Consultado em 3 de abril de 2018

- ↑ a b «Federal Tax Service of Russia: Land Tax». Consultado em 6 de maio de 2019

- ↑ a b Loo, Edwin (3 de abril de 2017). «Lessons from Singapore about land value capture». www.rtpi.org.uk (em inglês). Royal Town Planning Institute. Consultado em 2 de maio de 2018

- ↑ a b «A General Description of Taxation» (PDF). 2011. Consultado em 6 de maio de 2019

- ↑ Coughlin (1999) p.263-4

- ↑ Adam Smith, The Wealth of Nations Book V, Chapter 2, Part 2, Article I: Taxes upon the Rent of Houses

- ↑ McCluskey, William J.; Franzsen, Riël C. D. (2005). Land Value Taxation: An Applied Analysis. Ashgate Publishing, Ltd. p. 73. ISBN 978-0-7546-1490-6.

- ↑ Vickrey, William (19896). "The Corporate Income Tax in the U.S. Tax System, 73 TAX NOTES 597, 603

- ↑ Smith, Jeffery J. (2001). «Property Tax Shift Successes». The Progress Report. Consultado em 13 de junho de 2008. Cópia arquivada em 14 de dezembro de 2007

- ↑ Foldvary, Fred E. (2005). «Geo-Rent: A Plea to Public Economists». Econ Journal Watch. 2: 106–132

- ↑ Vickers, Anthony J. M. (2002). Preparing to Pilot Land Value Taxation in Britain. Lincoln Institute of Land Policy Working Paper.

- ↑ Mills, David E. «The Non-Neutrality of Land Value Taxation». National Tax Journal. 34: 125, 127–128

- ↑ Bentick, Brian L. (1979). «The Impact of Taxation and Valuation Practices on the Timing and Efficiency of Land Use». Journal of Political Economy. 87: 859–860. JSTOR 1831012. doi:10.1086/260797

- ↑ DiMasi, Joseph A. «The Effects of Site Value Taxation in an Urban Area: A General Equilibrium Computational Approach». National Tax Journal. 40: 577–588

- ↑ Australia's Future Tax System (Relatório). Consultado em 3 de março de 2013. Cópia arquivada em 4 de setembro de 2015

- ↑ Gihring, Thomas A. «The Value Capture Approach To Stimulating Transit Oriented Development And Financing Transit Station Area Improvements» (PDF). Victoria Transport Policy Institute

- ↑ Speirs, Mark. «Land Value Taxation: An Underutilized Complement to Smart Growth Policies» (PDF). Consultado em 16 de dezembro de 2012. Cópia arquivada (PDF) em 11 de junho de 2012

- ↑ «The case for taxing land». New Statesman. Cópia arquivada em 14 de agosto de 2007

|nome2=sem|sobrenome2=em Authors list (ajuda) - ↑ Smith, Julie P. (junho de 2000). «Land Value Taxation: A Critique Of 'Tax Reform, A Rational Solution'» (PDF). Australian National University. Centre for Economic Policy Research Discussion Papers. ISSN 1442-8636. Consultado em 13 de junho de 2008. Cópia arquivada (PDF) em 1 de abril de 2010

- ↑ Downing, Paul B. (1970). «Estimating Residential Land Value by Multivariate Analysis». Published for the Committee on Taxation, Resources and Economic Development by the University of Wisconsin Press. Consultado em 13 de fevereiro de 2009

- ↑ «Property Reference Number». The Land Registry. Consultado em 22 de dezembro de 2008

- ↑ Posner, Richard A. ECONOMIC ANALYSIS OF LAW 458-59 (3rd ed. 1986)

- ↑ Coughlin (1999) p.265-266.

- ↑ Törhönen, Mika-Petteri (15 de janeiro de 2003). «Sustainable Land Tenure and Land Registration in Developing Countries, Including a Historical Comparison with an Industrialised Country» (PDF). Elsevier Science Ltd. Final version. Consultado em 22 de maio de 2008

- ↑ Keith, Simon H. (outubro de 1993). «Property Tax in Anglophone Africa: A Practical Manual» (PDF). Washington, DC: The World Bank. World Bank Technical Paper: 10. ISSN 0253-7494. Consultado em 12 de junho de 2008. Cópia arquivada (PDF) em 10 de setembro de 2008

- ↑ Hudson, Michael. «Productivity, The Miracle of Compound Interest and Poverty». Consultado em 19 de maio de 2015

- ↑ Ricardo, David (1821). On the Principles of Political Economy and Taxation. John Murray. London: [s.n.]

- ↑ Samuelson, Paul (1985). Economics. McGraw-Hill 12th ed. New York: [s.n.] pp. 603–605. ISBN 978-0070546851

- ↑ Gandhi, Sona. «Presumptive Direct Taxes». Consultado em 24 de maio de 2015

- ↑ Foldvary, Fred (janeiro de 2006). «The Ultimate Tax Reform: Public Revenue from Land Rent» (PDF). Civil Society Institute. Consultado em 24 de maio de 2015

- ↑ «A Study in Land Value Taxation». Seek Estate. Consultado em 6 de fevereiro de 2014. Cópia arquivada em 2 de junho de 2014

- ↑ Harry Gunnison Brown (1936). "A Defense of the Single-Tax Principle." Annals of the American Academy of Political and Social Sciences 183 (January): 63.

- ↑ Paul VI. «Populorum Progressio, item 23». Consultado em 13 de fevereiro de 2009

- ↑ The Catholic Church (1992). «Part 3, Section 2, Chapter 2, Article 7: 'You shall not steal.' §§ 2402–2406». The Catechism of the Catholic Church. The Vatican. [S.l.: s.n.]

- ↑ Coughlin (1999), p.263

- ↑ Rybeck, Rick (2004). «Using Value Capture to Finance Infrastructure and Encourage Compact Development». Public Works Management & Policy. 8: 249–260. doi:10.1177/1087724X03262828

- ↑ «Poverty». earthsharing.ca

- ↑ Plummer, Elizabeth (março de 2010). «Evidence on the Distributional Effects of a Land Value Tax on Residential Households» (PDF). National Tax Journal. 63: 63–92. doi:10.17310/ntj.2010.1.03. Consultado em 7 de janeiro de 2015

- ↑ Aaron, Henry (maio de 1974). «A New View of Property Tax Incidence». The American Economic Review. 64. Consultado em 7 de janeiro de 2015

- ↑ «Land Value Taxation». p. 73

- ↑ Seligman, Edwin R. (1937). Encyclopaedia of the Social Sciences. Macmillan Publishing Company, Incorporated. 70 páginas. ISBN 978-0-02-609130-5

- ↑ Papers of the Manchester Literary Club, Volume 33. Manchester Literary Club. [S.l.: s.n.] 2012. ISBN 978-1-176-12707-4

- ↑ p684, The Story of Civilisation, Volume 1, "Our Oriental Heritage", Will Durant, Simon and Schuster, New York, 1942 (Tenth Printing)

- ↑ Muller, Charles. «Mencius (Selections)». Consultado em 25 de maio de 2015

- ↑ Lapidge, Michael; Godden, Malcolm; Keynes, Simon (4 de março de 1999). Anglo-Saxon England. Cambridge University Press. [S.l.: s.n.] ISBN 978-0-521-62243-1

- ↑ Fonseca, Gonçalo L. «The Physiocrats». The History of Economic Thought Website. Consultado em 18 de março de 2009. Cópia arquivada em 27 de fevereiro de 2009

- ↑ Fraenckel, Axel (1929). «The Physiocrats and Henry George». 4th International Conference of the International Union for Land Value Taxation and Free Trade. The School of Cooperative Individualism. Consultado em 10 de julho de 2008. Cópia arquivada em 6 de setembro de 2008

- ↑ Steiner, Phillippe (2003) Physiocracy and French Pre-Classical Political Economy in eds. Biddle, Jeff E, Davis, Jon B, & Samuels, Warren J. A Companion to the History of Economic Thought p.62. Blackwell Publishing, 2003.

- ↑ Paine, Thomas. «Agrarian Justice». Constitution Society. Consultado em 23 de dezembro de 2012

- ↑ Spence, Thomas. «The Rights of Infants». The Thomas Spence Society. Consultado em 23 de dezembro de 2012. Cópia arquivada em 21 de março de 2013

- ↑ George, Henry (1871). Our Land and Land Policy, National and State. White & Bauer [etc.] [S.l.: s.n.] pp. 35–48. ISBN 9781230444703. [Henry George Resumo divulgativo] Verifique valor

|resumo-url=(ajuda) - ↑ Ver Kristensen, K.J. : Land Valuation in Denmark (1903–1945) Arquivado em 2018-06-21 no Wayback Machine Primeiro publicado em 1945 pela International Union for Land Value Taxation and Free Trade. Revisão do artigo proferida na The International Conference, New York, 1939.

- ↑ Takao, Takeda (1965). «The Financial Policy of the Meiji Government». The Developing Economies (em inglês) (4): 427–449. ISSN 1746-1049. doi:10.1111/j.1746-1049.1965.tb00767.x. Consultado em 27 de dezembro de 2020

- ↑ Niwa, Kurio (1995)『地租改正法の起源―開明官僚の形成』.ミネルヴァ書房. ISBN 4623025101

- ↑ «A revolutionary who won over Victorian liberals». New Statesman. London. 20 de setembro de 2004. Consultado em 13 de fevereiro de 2009. Cópia arquivada em 10 de janeiro de 2006

- ↑ Churchill, Winston (1909). «Land Price as a Cause of Poverty». Consultado em 13 de fevereiro de 2009. Cópia arquivada em 17 de dezembro de 2001

- ↑ «Action for Land Taxation and Economic Reform». Liberal Democrat ALTER

- ↑ «Policy Statement – Planning». The Liberal Party. Consultado em 13 de fevereiro de 2009. Cópia arquivada em 29 de janeiro de 2009

- ↑ «Land» (PDF). Manifesto for a Sustainable Society. Green Party of England and Wales. Março de 2000. Consultado em 5 de março de 2009. Cópia arquivada (PDF) em 8 de setembro de 2008

- ↑ «Greens unveil land tax proposals». BBC News. 12 de março de 2004. Consultado em 22 de dezembro de 2008

- ↑ Wenzer, Kenneth C. (1999). Land-Value Taxation: The Equitable and Efficient Source of Public Finance. M. E Sharpe Inc. New York: [s.n.] ISBN 978-0-7656-0448-4

- ↑ «London Rating (Site Values) — A Bill». Land Value Taxation Campaign. Consultado em 22 de dezembro de 2008

- ↑ «The Tax We Need». Tertius Chandler. Cópia arquivada em 10 de janeiro de 2014

- ↑ Alfred Marshall (1895). Principles of Economics. Macmillan. [S.l.: s.n.]

- ↑ «ESHET CONFERENCE – The Practices of Economists in the Past and Today – Amsterdam». www.eshet.net. Consultado em 20 de agosto de 2015. Cópia arquivada em 20 de dezembro de 2016

- ↑ Samuelson, Paul Anthony; Nordhaus, William D.; Nordhaus, William D. (1985). Economics (em inglês). [S.l.]: McGraw-Hill

- ↑ Nicolaus Tideman (1 de janeiro de 1994). Land and taxation. Shepheard-Walwyn in association with Centre for Incentive Taxation (London, England). [S.l.: s.n.] ISBN 978-0-85683-162-1

- ↑ «Russia: Reforming the Reformers». michael-hudson.com. Consultado em 27 de dezembro de 2020

- ↑ Moore, Michael Scott (20 de outubro de 2009). «This Land Is Your Land». Consultado em 20 de agosto de 2015

- ↑ Stiglitz, Joseph (1977). «The theory of local public goods». In: Feldstein; Inman. The Economics of Public Services. Macmillan Publishers. London: [s.n.] pp. 274–333 Quote from page 282.

- ↑ «A Simplified Taxless State: A Proposal (part 1 of 3)». 5 de março de 2017. Consultado em 13 de junho de 2019

- ↑ «NSW.gov.au». Lands.nsw.gov.au. Consultado em 25 de setembro de 2010. Cópia arquivada em 2 de julho de 2010

- ↑ «State Revenue Office, Land Tax». sro.vic.gov.au. Consultado em 3 de abril de 2018

- ↑ «Archived copy» (PDF). Consultado em 10 de abril de 2017. Cópia arquivada (PDF) em 3 de março de 2017

- ↑ Communications, c=AU; o=The State of Queensland; ou=Department of Environment and Heritage Protection; ou=Corporate. «What is land tax? – Environment, land and water». www.qld.gov.au. Consultado em 3 de abril de 2018

- ↑ https://www.revenuesa.sa.gov.au/taxes-and-duties/land-tax/forms/LTGxx_0317.pdf

- ↑ «5506.0 – Taxation Revenue, Australia, 2007–08». 14 de abril de 2009. Consultado em 26 de outubro de 2013. Cópia arquivada em 30 de agosto de 2009

- ↑ «Brisbane's Inquiry into Land Value Rating». Land Value Taxation Campaign. Consultado em 22 de dezembro de 2008

- ↑ «The short life of Pennsylvania's radical tax reform». Washington Examiner. Consultado em 13 de fevereiro de 2017

- ↑ Description of land value tax in Fairhope Arquivado em 2011-03-09 no Wayback Machine

- ↑ «Lands Department – Payment of Government Rent». Landsd.gov.hk. Consultado em 16 de maio de 2012

- ↑ «Rating and Valuation Department – Public Services». Rvd.gov.hk. Consultado em 16 de maio de 2012. Cópia arquivada em 29 de abril de 2012

- ↑ Francis, Daniel (2004). L.D.: Mayor Louis Taylor and the rise of Vancouver. Arsenal Pulp Press. Vancouver: [s.n.] pp. 82–83. ISBN 978-1-55152-156-5

- ↑ Nixon, Gary B. (1 de novembro de 2000). «Canada». American Journal of Economics and Sociology (em inglês). 59: 65–84. ISSN 1536-7150. doi:10.1111/1536-7150.00086

- ↑ «Land Taxation Reform in Estonia» (PDF). Cópia arquivada (PDF) em 6 de agosto de 2010

- ↑ SAURUS - www.saurus.info (1 de julho de 1993). «Land Tax law in Estonia». Fin.ee. Consultado em 16 de maio de 2012. Cópia arquivada em 30 de julho de 2012

- ↑ Kelly, Roy. «Property Taxation in East Africa: The Tale of Three Reforms» (PDF). Lincoln Institute. Consultado em 25 de maio de 2015. Cópia arquivada (PDF) em 12 de maio de 2016

- ↑ NJOROGE, KIARIE (18 de setembro de 2014). «Nairobi property owners brace for higher land rates». Business Daily. Consultado em 25 de maio de 2015

- ↑ Norregaard, John. «Taxing Immovable Property Revenue Potential and Implementation Challenges» (PDF). IMF Fiscal Affairs Department. Consultado em 25 de maio de 2015

- ↑ Perlo Cohen, Manuel (setembro de 1999). «Mexicali: A Success Story of Property Tax Reform». Land Lines. 11. Consultado em 22 de dezembro de 2008

- ↑ Wikisource:Open letter to Mikhail Gorbachev (1990)

- ↑ «Standard Schaefer: An Interview with Michael Hudson on Putin's Russia». CounterPunch. Cópia arquivada em 16 de dezembro de 2008

- ↑ «China: private property, common resources». Land&Liberty. 114. Verão de 2008. ISSN 0023-7574. Consultado em 20 de agosto de 2009

- ↑ O governo adotou um plano de quatro anos, propondo que um "imposto sobre o valor do local interino" seria introduzido em 2012; não seria um verdadeiro LVT, pois o mesmo imposto incidiria sobre todas as propriedades, independentemente do valor. Um verdadeiro LVT deveria começar em 2013, quando as avaliações de terras foram realizadas. Ver "Government announces new 'site value tax' from 2012"

- ↑ Hill, Malcolm, 1943– (1999). Enemy of injustice : the life of Andrew MacLaren, Member of Parliament. Othila Press. London: [s.n.] ISBN 1901647196. OCLC 42137055

- ↑ a b Stewart, John, 1931– (2001). Standing for justice : a biography of Andrew MacLaren, MP. Shepheard-Walwyn. London: [s.n.] ISBN 0856831948. OCLC 49362105

- ↑ «Labour Land Campaign website». labourland.org. Consultado em 25 de novembro de 2010

- ↑ «Libdemsalter.org.uk». Libdemsalter.org.uk. Consultado em 25 de setembro de 2010

- ↑ For The Common Good General Election Manifesto 2015

- ↑ «EconomicsWithJustice.co.uk». EconomicsWithJustice.co.uk. Consultado em 25 de setembro de 2010. Cópia arquivada em 2 de maio de 2010

- ↑ «HenryGeorgeFoundation.org». HenryGeorgeFoundation.org. Consultado em 25 de setembro de 2010. Cópia arquivada em 6 de outubro de 2010

- ↑ Hodgkinson, Brian. (2010). In search of truth : the story of the School of Economic Science. Shepheard-Walwyn. London: [s.n.] ISBN 9780856832765. OCLC 670184437

- ↑ Scottish Office, Land Reform Policy Group: Identifying the Problems, February 1998 Scotland.gov.uk

- ↑ Land Reform Scotland, Responses to the Scottish Office Consultation Paper Identifying the Problems—A Survey and Simple Statistical Analysis, 10 September 1998

- ↑ The Scottish Office, Land Reform Policy Group, Recommendations for Action, ISBN 0-7480-7251-9, January 1999 Scotland.gov.uk (Recommendation G8)

- ↑ «Scotland.gov.uk». Scotland.gov.uk. 6 de julho de 2009. Consultado em 16 de maio de 2012

- ↑ «Scottish.Parliament.uk». Scottish.Parliament.uk. Consultado em 25 de setembro de 2010. Cópia arquivada em 1 de outubro de 2010

- ↑ Monday 13 November 2000, Scottish.Parliament.uk Arquivado em 2011-06-05 no Wayback Machine

- ↑ Scottish Parliament, Local Government Committee, 6th Report 2002, Report on Inquiry into Local Government Finance Scottish.Parliament.uk Arquivado em 2009-06-21 no Wayback Machine

- ↑ Minutes of Proceedings, Meeting of the Parliament, motion S1M-3818, 30 January 2003 Scottish.Parliament.uk Arquivado em 2011-05-01 no Wayback Machine

- ↑ "Scotland is in the throes of releasing itself from the shackles of a historical inheritance of landed privilege.... On a global scale, the failure to share equitably the value of our common birthrights can grow awful grievances, which bring terrible consequences, such as was visited upon your host city [eleven weeks earlier].... [W]e must make practical changes to our social systems. We believe that the taxing of land values will be a key policy reform for the twenty-first century. Scotland must adopt it..." Letter dated (fax) 29 May, signed by members Mark Ballard, Robin Harper, Shiona Baird, Mark Ruskell, Chris Balance, Eleanor Scott, Patrick Harvie, Rosie Kane, Rosemary Byrne, and Rob Gibson

- ↑ IPP.org.nz[ligação inativa]

- ↑ see 'SLGFR news: a fairer way', ‘'Land&Liberty'’, vol. 112, no. 1216, winter 2006-7

- ↑ Maddox, David (26 de junho de 2009). «Scotland's biggest city backs plan to replace council tax». The Scotsman

- ↑ Glasgow.gov.uk, Print 3, 2009–10 Arquivado em 2010-01-11 no Wayback Machine

- ↑ «Glasgow goes for land tax». Land&Liberty. 116. 26 de julho de 2009. ISSN 0023-7574. Consultado em 20 de agosto de 2009

- ↑ «Blessed be the land of Zimbabwe, etc». Land&Liberty. 115. 29 de agosto de 2008. ISSN 0023-7574

- ↑ «Belgian overhaul». Land&Liberty. 116. 26 de julho de 2009. ISSN 0023-7574

- ↑ a b «The pioneers of the New African Age». Land&Liberty. 115. 18 de janeiro de 2009. ISSN 0023-7574. Consultado em 20 de agosto de 2009

- ↑ «Thai tax». Land&Liberty. 115. 29 de agosto de 2008. ISSN 0023-7574

- ↑ «Property tax goulash». Land&Liberty. 114. 4 de setembro de 2007. ISSN 0023-7574

- ↑ «EJDSK2: Ejendomsskatter efter område og skattepromille». Danmarks Statistik. Consultado em 3 de janeiro de 2014

- ↑ «Bekendtgørelse af lov om kommunal ejendomsskat». LBK nr 1104 af 22 August 2013

Bibliografia

[editar | editar código-fonte]- Coughlan, J. Anthony. "Land Value Taxation and Constitutional Uniformity", Geo. Mason L. Rev., Winter 1999, Vol. 7, No. 2

Leitura adicional

[editar | editar código-fonte]- Somerset Webb, Merryn (27 de setembro de 2013). «How a levy based on location values could be the perfect tax». FT.com. Consultado em 29 de setembro de 2013

- «Why a Land Value Tax is Inevitable». 29 de setembro de 2018